Banca islâmica. Finanças. Bancos islâmicos

Proibições sistema financeiro islâmico: Riba (empréstimo com interesse), especulação

Os bancos islâmicos, como o Dubai Islamic Bank, operam sem juros e utilizam contratos de compartilhamento de riscos e recompensas. Em 2023, o mercado global de finanças islâmicas ultrapassou US$ 4 trilhões, de acordo com o Relatório de Desenvolvimento das Finanças Islâmicas.

Finanças Islâmicas: Baseadas na lei Xaria, proíbem a usura, contratos especulativos (gharar) e investimentos em setores considerados imorais (álcool, jogos de azar, etc.). Produtos como sukuk (títulos islâmicos) e contratos de mudaraba (participação nos lucros) são exemplos de finanças alinhadas aos princípios éticos islâmicos.

Religiões e negócios globais -

diversidade religiosa

Recentemente o Vaticano afirmou que:

«Os princípios das finanças islâmicas podem representar uma possível solução para os mercados em crises.» (Osservatore Romano, Março 2009).

«Em momentos em que os líderes mundiais estão pedindo reformas financeiras, é conveniente contar com nosso sistema financeiro construído sobre bases

éticas e morais longamente aceitados para servir ao bem comum da humanidade.»

Doutor Ahmad Maomé Ali, Presidente do Banco Islâmico de Desenvolvimento.

- Introdução à banca e às finanças islâmicas

- As proibições fundamentais: a especulação e os empréstimos com juros

- A conformidade obrigatória com a Xaria dos produtos e dos serviços financeiros

- As modalidades de empréstimos na banca islâmica: Al Mudaraba, Al Murabaha e Al Musharaka

- Sukuk (instrumentos financeiros)

- Os bancos islâmicos no mundo

- Casos de bancos e de banqueiros que aplicam os princípios da banca islâmica

- Banco Islâmico de Desenvolvimento

- Mohammad Abdul Mannan

- Sulaiman Al-Rajhi, o fundador do maior banco Islâmico do mundo

- Jawad Ahmed Bukhamseen

Influência da religião nos sistemas financeiros

Banca Islâmica (Civilização Islâmica)

A UC «Banca Islâmica» é estudada nos seguintes programas ministrados pela EENI Global Business School:

Mestrado em Negócios Internacionais, Negócios na África, Religiões e Negócios.

Doutoramento: Ética Global, Religiões e Negócios Internacionais, Negócios Africanos.

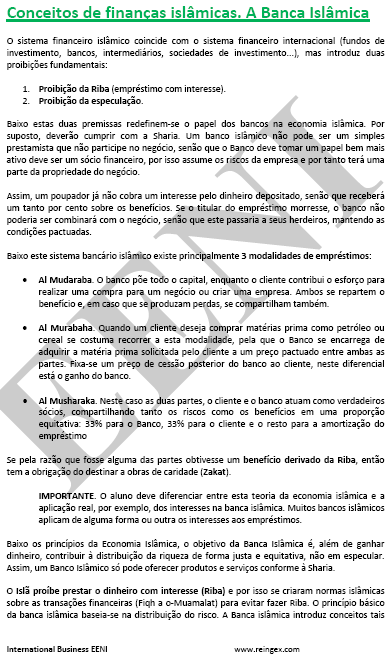

O sistema financeiro islâmico coincide com o sistema financeiro internacional (os fundos de investimento, os bancos, os intermediários, as sociedades de investimento...) mas introduz duas proibições fundamentais:

1- Proibição da Riba (empréstimo com interesse).

2- Proibição da especulação.

Baixo estas duas premissas redefine-se a função dos bancos na economia islâmica. Por suposto, os bancos islâmicos deverão cumprir com a Xaria.

Um banco islâmico não pode ser um simple prestamista que não participe no negócio, senão que o banco deve tomar uma função bem mais ativo, deve ser um parceiro financeiro, por isso assume os riscos da empresa e portanto terá uma parte da propriedade do negócio.

Baixo este sistema bancário islâmico existem principalmente três modalidades de empréstimos:

- Al Mudaraba

- Al Murabaha

- Al Musharaka

Se pela razão que fosse, alguma das partes obtivesse um benefício derivado da Riba, então tem a obrigação de destinar a obras de Caridade (Zakat).

Baixo os princípios da economia islâmica, o objetivo da banca islâmica é, além de ganhar dinheiro, contribuir à distribuição da riqueza de forma justa e equitativa, não em especular. Assim, um banco islâmico só pode oferecer produtos e serviços de acordo com à Xaria.

Os conselhos da Xaria, compostos por estudiosos religiosos, supervisionam os produtos financeiros para garantir sua conformidade com os princípios islâmicos.

A criação do Banco Islâmico de Desenvolvimento, bem como outros bancos e sociedades de investimento muçulmanas, apontam para o empoderamento da economia islâmica. Estes bancos, costumam ter normas (pelo menos em teoria) como a proibição do uso da taxa de juro em qualquer tipo de operações (ditado pelo Alcorão, já que este condena a usura e a cobrança da uma verdadeira taxa de juro pode ser considerado como uma forma de usura).

Os bancos islâmicos cresceram notavelmente no mundo muçulmano, mas são só uma parte muito pequena do sistema bancário global. A banca islâmica é hoje um dos setores a mais rápido crescimento do mundo formada por mais de 400 instituições encarregadas do gerenciamento de ativos de mais de 1 bilhão de dólares a nível mundial. Estima-se que a banca islâmica está crescendo a um ritmo do 15 % anual. Seis dos dez principais bancos islâmicos no mundo são Iranianos.

A Malásia é o maior mercado de sukuk do mundo, respondendo por quase 50% das emissões globais em 2023, de acordo com o Relatório de Desenvolvimento das Finanças Islâmicas. Sukuk são instrumentos financeiros lastreados em ativos tangíveis, como imóveis ou projetos, em vez de dívidas remuneradas.

Globalização das finanças islâmicas: instrumentos financeiros islâmicos, como o sukuk, foram integrados aos mercados globais, atraindo muçulmanos e não muçulmanos devido ao seu foco na estabilidade e na ética.

O sucesso das finanças islâmicas na Malásia reflete como os princípios islâmicos (justiça, proibição da usura, responsabilidade social) podem ser traduzidos em um sistema financeiro funcional e sustentável. O Zakat (caridade obrigatória) e a proibição de práticas especulativas moldaram um modelo que prioriza a estabilidade e a inclusão, em contraste com a abordagem de maximização do lucro do capitalismo convencional.

Finanças islâmicas: a proibição de juros (riba) e investimentos especulativos impulsionou uma indústria financeira islâmica de US$ 4 trilhões (Reuters, 2025).

Os países-membros da Organização para a Cooperação Islâmica são Afeganistão, a Argélia, o Chade, do Egito, a Guiné, a Indonésia, o Irão, a Jordânia, o Kuwait, o Líbano, a Líbia, a Malásia, o Mali, a Mauritânia, o Marrocos, o Níger, o Paquistão, a Palestina, a Arábia Saudita, o Senegal, o Sudão, a Somália, a Tunísia, a Turquia, Iémen, o Barém, o Omã, o Catar, a Síria, os Emirados, a Serra Leoa, o Bangladeche, o Gabão, a Gâmbia, a Guiné-Bissau, o Uganda, o Burquina Faso, os Camarões, Comores, o Iraque, as Maldivas, Jibuti, o Benim, o Brunei, a Nigéria, o Azerbaijão, a Albânia, o Quirguistão, o Tajiquistão, o Turquemenistão, Moçambique, o Cazaquistão, o Uzbequistão, o Suriname, o Togo, a Guiana, e Costa do Marfim.

Câmara de Comércio e Indústria Islâmica (ICCI).

Mohammad Abdul Mannan:

O Banco Internacional do Kuwait, pertencente ao grupo Bukhamseen, oferece serviços de banca islâmica.

Sulaiman Al-Rajhi, o fundador do banco Islâmico maior do mundo

(c) EENI Global Business School (1995-2025)

Topo da página

WhatsApp

WhatsApp